3.2.2展讯与锐迪科强强联合,未来投资机会巨大

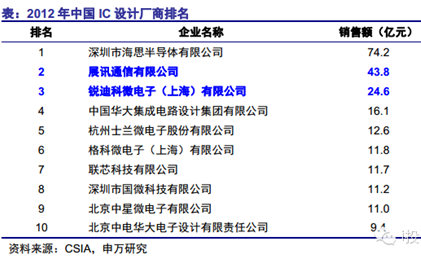

展讯和锐迪科是中国本土最优秀的两家IC设计厂商,展讯在TD-SCDMA基带芯片技术领先,锐迪科则在射频IC上有优势。据中国半导体协会统计,2012年展讯和锐迪科分别以43.8亿元和24.6亿元排在中国十大IC设计厂商中第2位和第3位。

展讯和锐迪科分别于2007年和2010年在美国纳斯达克上市公司。展讯上市之初受制于国内3G迟迟不发牌发展非常不顺08、09连续两年下滑,股价更是从上市之初的15美元下跌到1美元以下。

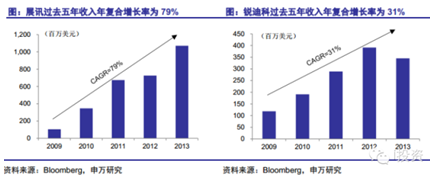

2009年初李力游替代公司创始人武平出任公司CEO,迅速提高公司内部的执行力和外部与客户的沟通,并且搭乘国内3G牌照发放之势,公司再度迎来爆发式增长。营业收入从2009年的1.05亿美元增长到2013年的10.7亿美元,五年增长超10倍。

展讯在2012年上半年首次成功推出智能机SoC芯片SC8810,现在在超低端智能手机芯片领域优势明显。目前,公司已经成功研发出WCDMASoC芯片SC7710和TD-LTE基带芯片SC9610,今年年初公司再度高调宣布进军平板电脑市场,同时推出一款针对平板电脑的四核芯片SC5735。

锐迪科在射频IC领域技术优势领先,主要产品包括RFIC、PA、基带芯片、蓝牙IC等。公司营收整体保持快速增长,2013年实现营业收入3.45亿美元,过去5年的CAGR为31%。去年收入下滑主要是由于受到汇率影响导致印度在内的发展中国家进口订单减少。

2013年7月和11月,清华紫光集团分别发布公告以17.8亿美元和9.1亿美元收购展讯和锐迪科。如果展讯和锐迪科完成合并,那么简单相加13年合并收入为14.2亿美元,将超越华为海思成为国内最大IC设计厂商,在全球排到第11位。

更为重要的是,展讯和锐迪科的强强联合将实现优势互补形成协同效应。除了前面提到的展讯TD-SCDMA和锐迪科的RF是各自强向外,展讯软件研发实力强大但IC研发实力薄弱,而锐迪科则强于IC研发没有真正的软件开发力量。

目前,紫光集团由清华大学全资持股的清华控股有限公司拥有51%的股份,得到清华大学的资金资助。而另外49%股份被私营企业健坤投资集团有限公司持有,该公司实际控制人赵伟国目前担任紫光集团的主席兼首席执行官,为整个计划的策划人。根据紫光集团的战略目标,未来将以集成电路产业为核心,把紫光集团打造成世界级芯片巨头。

目前,展讯已经完成私有化在纳斯达克退市,锐迪科还在私有化进程中,两家公司有望在紫光集团下完成合并。紫光集团旗下现在拥有紫光股份和紫光古汉两家A股上市公司,紫光股份主营为IT产业,紫光古汉主营为医药。市场之前普遍认为展讯与锐迪科完成合并之后可望会通过注入紫光股份来完成A股上市。

不过,目前紫光集团不断减持紫光股份,所以我们认为两家公司合并以后直接在A股上市的概率最大。届时,展讯与锐迪科合并后的公司将成为A股最大半导体上市公司,并且具备较强的国际竞争力,将给A股投资者创造巨大的投资机会。

4.晶圆制造领域快速追赶,利好全产业链

晶圆制造环节是半导体产业链中至关重要的一环,制造工艺高低直接决定了半导体产业先进程度。过去15年国内晶圆制造环节发展滞后,未来在政府资金直接支持之下有望进行快速追赶,将利好半导体行业全产业链。

4.1晶圆代工盈利丰厚,寡头垄断格局早已形成

半导体产业链上各环节的盈利情况与其他制造行业产业链存在巨大的差异。一般的制造行业符合微笑曲线,上游设计环节盈利能力最高,中游制造环节次之,下游组装环节盈利能力最低。但是IC产业链却并不相同,中游制造环节盈利能力高于上游设计环节,是整个产业链中最高的一环。

晶圆制造环节之所以能获得如此高的盈利,主要是得益于晶圆制造厂具有极高的资本壁垒和技术壁垒。晶圆制造企业为了能够紧跟技术的发展每年都需要投入巨资,台积电近两年的资本支出金额高达近百亿美元,占公司营收的近50%。另外两家IDM大厂Intel和三星半导体每年的资本支出也都是在百亿美元以上,其中绝大部分都是投到了制造环节。此外,晶圆制造环节也是高技术密集型,台积电2013年研发费用支出也已经达到了16亿美元。

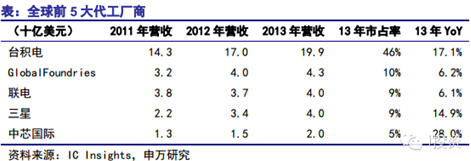

在极高的资本壁垒和技术壁垒双重作用下,现在全球晶圆代工行业早已经形成寡头垄断格局。行业龙头台积电2013年营收为199亿美元,占据晶圆代工行业半壁江山,市占率高达46%。全球其他主要代工厂还有GlobalFoundries、联电、三星半导体、中芯国际等厂商,前五大厂商合计市占率高达79%。

微信扫描二维码,关注公众号。