近年来越来越多的企业投身于 " 数智化时代 ",企业开始布局数字化转型以及智能化升级,从而催生出对人工智能更多的需求。受政策、技术、市场等因素驱动,人工智能赋能产业正成为主流发展趋势。

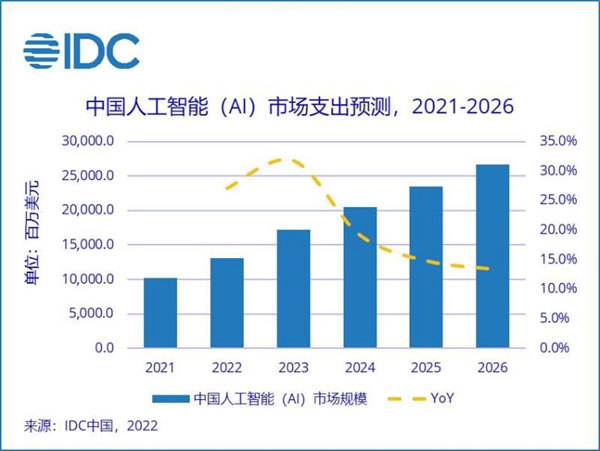

IDC 于近日发布了 2022 年 V2 版 IDC《全球人工智能支出指南》 ( IDC Worldwide Artificial Intelligence Spending Guide ) 。数据显示,2021 年全球人工智能 IT 总投资规模为 929.5 亿美元, 2026 年预计增至 3014.3 亿美元,五年复合增长率(CAGR)约为 26.5%。聚焦中国市场,IDC 预计,2026 年中国 AI 投资规模有望达到 266.9 亿美元,全球占比约为 8.9%,位列全球单体国家第二。近年来越来越多的企业投身于 " 数智化时代 ",企业开始布局数字化转型以及智能化升级,从而催生出对人工智能更多的需求。受政策、技术、市场等因素驱动,人工智能赋能产业正成为主流发展趋势。

技术维度

未来五年,硬件市场为中国 AI 市场中规模最大的一级子市场,占比超 AI 总投资规模的半数。IDC 预测,2026 年中国 AI 硬件市场 IT 投资规模将超 150 亿美元,接近美国 AI 硬件市场规模。随着 AI 基础设施建设的逐步完善,硬件增速将逐步放缓,五年 CAGR 保持在 16.5% 左右。其中,服务器(Server)市场作为硬件市场的主要组成部分,五年预测期内占比超八成。

与此同时,服务市场将以更快的速度扩大市场规模,五年 CAGR 预计约为 29.6%。2026 年服务市场总投资规模预计超过 40 亿美元,近 2021 年投资规模的四倍,市场增长显著。其中,IDC 定义下的 AI 服务市场主要由 IT 服务(IT Service)子市场主导。IDC 预计,IT 服务将以 31.0% 的五年 CAGR 引领服务市场增长。

从 AI 软件的角度来看,在机器学习、计算机视觉等技术的逐步发展与中国政策环境、客户需求逐渐多元化的共同推动下,我国 AI 软件市场占比将逐年提升,2026 年超 25% 的 AI 市场相关 IT 投资将流向软件。从增速来看,AI 软件市场在五年预测期内将成为增速最快的一级子市场,五年 CAGR 约为 30.4%。从细分技术市场的角度来看,未来五年,人工智能平台(Artificial Intelligent Platforms)将吸收超七成的软件相关支出并以 33.1% 的五年 CAGR 成为软件市场增长的重要驱动力。

行业应用

IDC 预计,专业服务、政府、金融和电信四大终端行业用户的 AI 相关支出在五年预测期内将继续保持领先,四者合计超过中国 AI 市场总支出规模的六成。具体而言 , 地方政府 AI 支出将以 24.3% 的五年 CAGR 引领 AI 投资增长,2026 年预计支出超 25.1 亿美元;中央政府五年 CAGR 预计为 19.4%,2026 年预计支出将达到 13.7 亿美元。以银行为代表的金融行业市场规模也将在未来几年持续增长,五年 CAGR 预计超过 21.0%。除此之外,建筑业、离散制造和医疗保健行业也实现了较高增速,共同促进了中国人工智能的发展和应用落地。未来人工智能将会深度渗透到各个行业领域,趋向广泛化、垂直化。进一步有效支撑产业实现智能化营销、决策等环节。同时人工智能和行业的深度融合将会激发出更多潜力,孕育广阔商机。

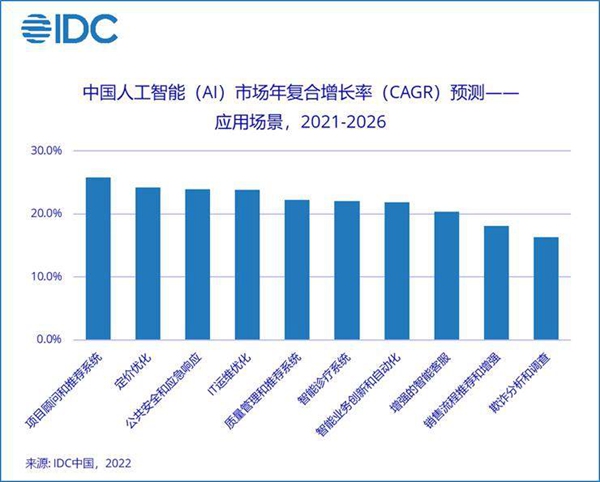

应用场景

在行业维度的基础上,IDC《全球人工智能支出指南》涵盖了目前具有代表性的 29 个企业级应用场景,并根据市场动态持续进行场景更新。其中,增强的智能客服 ( Augmented Customer Service Agents ) 、公共安全和应急响应 ( Public Safety and Emergency Response ) 及智能业务创新和自动化(Smart Business Innovation and Automation)三个应用场景将持续保持主导地位,在五年预测期内三者合计占比均超过三成。目前人工智能在各行业场景下已有成熟应用。其通过深度学习以及计算机视觉、图像识别等技术,完成自主判断和行为学习,从而解决各种复杂的任务,为行业的智能化转型奠定重要基础。在应用场景中,智能客服发展较快,在金融、零售等行业均有落地案例。公共安全和应急响应主要在政府安防领域,利用生物识别技术来进行指纹识别、人脸识别等。未来随着 AI 芯片、5G 等技术的日益发展,人工智能也将在越来越多的领域更好地落地。