受2020年疫情影响,今年上半年我国安防行业恢复较快,稳健上升。二季度与一季度情况相比,行业生产规模、内销市场、企业盈利、外销市场等主要景气指数都出现较大幅度提升,劳动力需求、企业投入也相应增加,企业家对未来仍拥有很强信心。但行业内卷日益严重,外部形势严峻,同时因基础材料上涨,芯片供应受阻,企业经营成本压力不断加大,面对的不确定增加。

得益于中国率先控制新冠肺炎疫情和复工复产,中国经济在2020年一季度遭受严重冲击后,从2020年二季度开始出现了快速恢复。今年一季度中国GDP实际同比增长18.3%,2021年比2019年第一季度经济增长10.3%,两年平均增长5%。随着疫情得到控制以及疫苗接种的不断推进,二季度以来我国经济稳步回升,当前处于稳中向好的状态。据一些权威机构预计,二季度GDP同比增长8.3%左右。

据国家统计局发布的数据,1-5月份,全国规模以上工业增加值同比增长17.8%,两年平均增长7.0%,工业生产稳步增长,其中高技术制造业增速加快,比如新能源汽车、工业机器人、集成电路同比分别增长166.3%、50.1%、37.6%,两年平均增速均超过19%;5月份,全国服务业生产指数同比增长12.5%,两年平均增长6.6%,服务业稳中有升;5月份,中国制造业采购经理指数为51.0%,比上月微落0.1个百分点,从PMI分项指数来看,生产指数为52.7%,高于上月0.5个百分点,制造业生产扩张有所加快;新订单指数为51.3%,低于上月0.7个百分点,但仍位于景气区间,市场需求扩张步伐有所放缓。高技术制造业PMI连续三个月上升,5月为55.2%,位于较高景气区间,产业保持较快增长态势。主要原材料购进价格指数和出厂价格指数分别为72.8%和60.6%,高于上月5.9和3.3个百分点,价格指数为近年高点。整体体现出生产延续稳定扩张态势,需求增长有所放缓,高技术制造业景气水平相对较高的特点。非制造业商务活动指数和综合PMI产出指数分别为55.2%和54.2%,比上月上升0.3和0.4个百分点,我国经济总体继续保持平稳扩张。

受2020年疫情影响,今年上半年我国安防行业恢复较快,稳健上升。二季度与一季度情况相比,行业生产规模、内销市场、企业盈利、外销市场等主要景气指数都出现较大幅度提升,劳动力需求、企业投入也相应增加,企业家对未来仍拥有很强信心。但行业内卷日益严重,外部形势严峻,同时因基础材料上涨,芯片供应受阻,企业经营成本压力不断加大,面对的不确定增加。

一、行业景气度有较大提升

(一)行业景气指数位于“较强景气区间”

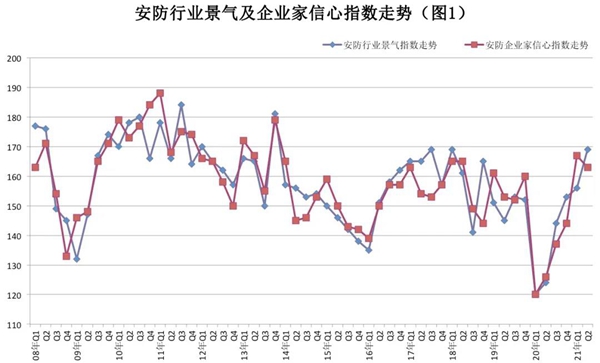

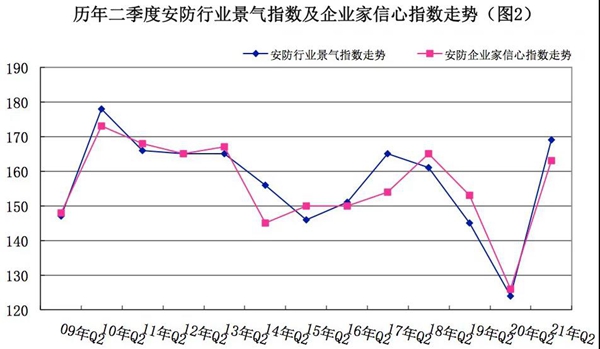

2021年二季度,我国安防行业景气指数为169,比上季度上升了13点,比去年同期上升了45点,位于“较强景气区间”(见图1-2)。调查企业中,有76%的企业认为经营状况处于“良好”状态,与上季度相比上升10个百分点,比去年同期上升36个百分点;有17%的企业认为“一般或持平”,比上季度下降7个百分点,比去年同期下降了27个百分点;有7%的企业反映经营处于“不佳”状况,比上季度下降了5个百分点,比去年同期下降了9个百分点。

(二)生产景气度升至“较强景气区间”

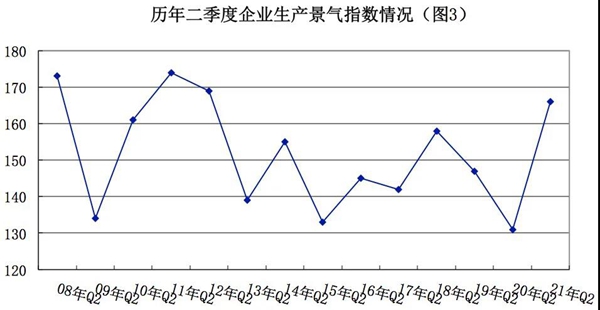

2021年二季度,安防行业生产(施工)景气指数为166,比上季度上升了30点,与去年同期相比上升35点,位于“较强景气区间”(见图3)。在调查对象中,有73%的企业反映生产(施工)规模比上季度扩大,有20%的企业反映与上季度持平;有7%的企业反映生产(施工)规模减少。

从劳动力需求情况看,二季度景气指数为151,比上季度上升了5点,与去年同期相比上升了24点,位于“较景气区间”。其中:反映劳动力需求“增加”的企业占56%,比上季度上升了5个百分点;反映“持平”的企业占39%,比上季度下降了5个百分点;反映“减少”的占5%,与上季度持平。

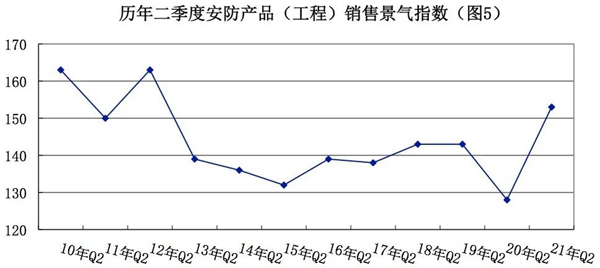

(三)内销市场景气提升

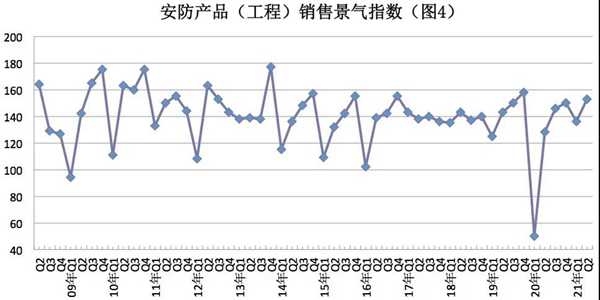

今年二季度,安防产品(工程)销售景气指数为153,比上季度上升了17点,与去年同期相比上升了25点,位于“较强景气区间”(见图4-5)。其中,有63%的调查企业销售额有了新的增长,比上季度上升了12个百分点;有27%的企业反映销售“持平”,比上季度下降了7个百分点;有10%的企业反映“下降”,比上季度下降了5个百分点。

(四)外贸出口有所回升,位于“相对景气区间”

2021年二季度,外贸出口景气指数为115,比上季度上升了15点,比去年同期上升了15点,位于“相对景气区间”(见图6)。其中,有36%的调查企业国外订单有了新的增长,比上季度上升了14个百分点;有44%的企业反映销售“持平”,比上季度下降了12个百分点;有21%的企业反映“下降”,比上季度下降了1个百分点。

2021年以来,在全球规模性政策刺激下,国内外生产相对各自需求恢复的不同步为我国出口增长进一步提供了动力。我国进出口及使用外资的数据两年复合增速高于疫情前水平,延续了去年下半年以来的强劲态势。据国家统计局数据显示,1-5月份,货物进出口总额147595亿元,同比增长28.2%。其中,出口80414亿元,同比增长30.1%;进口67181亿元,同比增长25.9%。贸易结构持续优化。这主要包括了两大助推我国出口贸易增长的因素:一是全球对物资的需求大幅提升;二是我国快速实现复工复产,在全球产业链中的竞争力也得以提升。

安防行业二季度的外贸出口景气度较高,部分调查企业反映出口业务处于稳中有升态势,预计中东、欧洲、东南亚等区域下半年会有较大的提高。

(五)企业盈利景气位于“较景气区间”

生产(工程)成本提高

2021年二季度,安防生产(工程)企业成本与上季度相比,有61%的调查企业反映生产(工程)成本“上升”,有39%的企业反映“持平”,没有反映“下降”的企业。上季度反映 “上升” “持平”和“下降”的比重则分别为42%、51%和7%。

销售价格上涨

二季度,调查企业中反映产品销售价格“持平”的企业占59%,反映“上升”的占34%,反映“下降”的企业为7%。上季度,企业反映“持平”“上升”和“下降”的比重分别为78%、10%和12%。

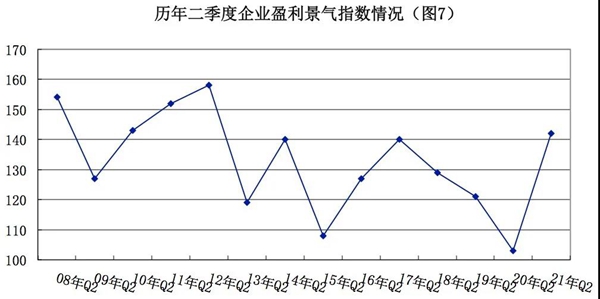

企业盈利景气度位于“较景气区间”

二季度安防企业盈利景气指数为142,位于“较景气区间”(见图7),与上季度相比上升了10点,与去年同期相比上升了39点。在调查对象中,有54%的企业反映“增盈(或减亏)”,比去年同期上升了19个百分点;有34%的企业反映“持平”,比去年同期上升了1个百分点;有12%企业反映“盈利减少(或增亏)”,比去年同期下降了20个百分点。

(六)企业投入景气度有所回升

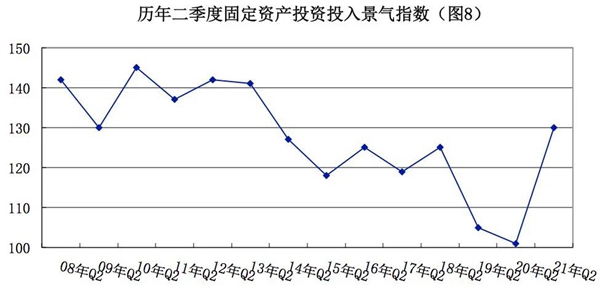

固定资产投入位于 “较景气区间”

今年二季度,安防企业固定资产投入景气指数为130,与上季度相比上升了10点,位于 “较景气区间”。在调查企业中,有32%的企业继续扩大了固定资产投入,比上季度上升了5个百分点;有66%的企业投入保持持平,与上季度持平;有2%的企业投资减少,比上季度下降了5个百分点。

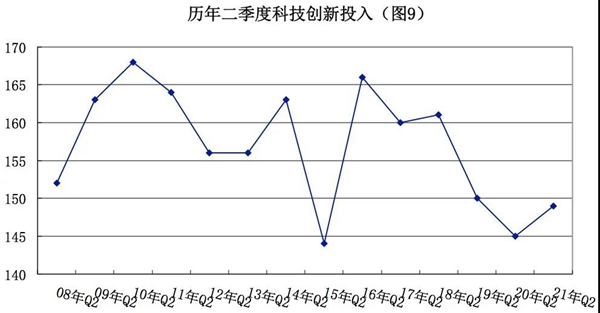

企业科技创新投入位于“较景气区间”

2021年二季度,安防企业科技投入景气指数为149,比上季度上升了8点,比去年同期上升了4点,位于“较景气区间”(见图9)。其中,有54%的企业继续增加了科技研发资金的投入,有41%的企业科研投入与上季度持平,有5%的企业投入下降。

(七)企业资金状况、融资情况相对稳定

流动资金方面。反映资金充足的企业占51%,比上季度上升了2个百分点;反映能够维持正常周转的企业占34%,与上季度持平;反映资金紧张的占15%,比上季度下降2个百分点。

企业融资方面。有17%的企业反映融资“容易”,与上季度持平;有74%的企业反映“一般”,比上季上升了8个百分点;有9%的企业反映“困难”,比上季度下降8个百分点。

资金拖欠方面。反映资金“拖欠增加”的企业为24%,比上季度上升了10个百分点;反映“持平”的企业为62%,比上季度上升了8个百分点;反映“减少”的企业为14%,比上季度上升了18个百分点。

二、企业家对未来发展抱有较强信心

二季度,安防企业家信心指数为163,比上季度下降4点,位于“较强景气区间”(见图1),企业家对行业未来发展仍抱有较强信心。在调查企业中,有63%的企业家对行业发展状况持“乐观”态度,有37%的企业认为“一般”。

三、2021年下半年安防经济形势分析

(一)国家宏观经济形势

2021年以来,面对依然复杂严峻的国内外环境,我国统筹推进疫情防控和经济社会发展工作,有力实施宏观政策,在地产、出口“双轮驱动”的支持下,上半年国民经济总体延续稳定恢复态势。

下半年中国经济的发展,从有利因素看:一是在“十四五”规划开局之年,在加快构建双循环新发展格局统领下,科技自立自强的布局、产业链供应链的安全性布局、国内大循环的畅通与短板的补足、扩大内需战略的启动等举措,将成为需求扩张的基础性力量,下半年有望不断显现;二是制造业投资、商品消费稳步向好将会为经济贡献边际增量,积极财政的启动也值得期待;三是由于专项债发行和财政支出进度偏慢,上半年基建投资增速弱于预期,与基建相关的预算内支出仍然保持负增长,下半年专项债发行速度和财政支出速度均有望加快,支撑基建投资平稳回升。这些积极因素有望推进下半年中国经济持续复苏并进入与新冠肺炎相伴随的常态运行状态。

(二)下半年安防市场前景预测

2021年,随着我国经济持续复苏,上半年安防行业稳中有升,大多数调查企业对2021年下半年的发展仍保持乐观态度。据调查企业预测,下季度约有68%的企业销售额将会提高,约27%的企业与二季度持平,约有5%的企业预计有所下降。另据企业预测,下半年安防行业增长将达到10%,其中视频监控市场预计增长11%,防盗报警市场预计增长7%,出入口控制市场预计增长8%,实体防护市场预计增长7%。按照应用领域来分析,传统行业、领域(如文博、金融、交通、政府机关、公共场所等)的市场增长率约为8%,新兴行业(如教育、体育、医疗、文化、能源、水利等)的市场增长率约为9%,而“平安城市”建设项目的市场增长率为9%,社区、居民领域的市场增长率约为8%,国外市场的增长率约为7%。

近期由于国际大宗商品价格上涨,带来PPI涨幅明显扩大,原材料价格上涨分化各行业恢复速度,中小微企业生产经营困难增大。在安防行业,受全球疫情以及美国实体清单的影响,国内芯片的“卡脖子”问题并未有明显的实际进展,在市场需求旺盛和产能受限影响下,芯片涨价潮仍在持续蔓延,很多企业面临着从“买不起”到“买不到”的情况,形势不容忽视。

在这期调查中,我们特别关注了这个问题。据调查企业反映,近期市场供需不平衡,原材料价格涨价,导致产品生产成本持续攀升。安防芯片价格持续上涨且较以前更短缺,核心芯片、接插件、板卡类持续缺货,有的企业甚至表示目前芯片紧张处于等米下锅状态。由于一系列原材料涨价对企业生产、资金、人工等一系列成本以及创新动力都存在很大考验。多数企业表示,这种情况未来还将持续一段时间,但原材料处于阶段性短缺,涨价不具有长期性。目前部分企业主要通过增加储备量、寻找替代或迭代物资、拓展货源和第三方供货渠道努力寻找多方合作、按需排单甚或压缩产量等办法来解决当前的困难。

当前行业面临的情况,给企业发展带来不确定性因素增加,但另一方面也将倒逼国内企业坚持自主创新,加快产品研发步伐,攻克技术难关,降低产品成本,实现供需平衡发展,当然道阻且长,我们需要坚定信心。

景气度的划分:

非常景气区间:180以上 / 较强景气区间:180-150 / 较景气区间:150- 120 / 相对景气区间:120 -110 / 微景气区间:110-100 / 微弱不景气区间:100- 90 / 相对不景气区间:90- 80 / 较不景气区间:80- 50 / 较重不景气区间:50- 20 / 严重不景气区间:20以下