1、产业并购仍是主流,实体经济成为并购热点

1.1 从2015年下半年开始,上市公司并购重组越来越注重产业的逻辑,2016年至今依旧如此,市场产业化并购仍是当今主流,借壳上市并没有大幅增加,随着上半年并购重组的政策收紧,预计未来并购重组项目会有所减少。

1.2 在产业并购中,又可以分为同行业并购和跨行业并购,同行业并购是主流,跨界并购比例有所增加,但证监会对纯概念题材的并购有所收紧,对VR、游戏、影视、互联网金融四类跨界并购审核趋严。

1.3 2016年上半年,能源、高端制造、房地产、交通等实体经济并购数量及金额较大,成为并购热点领域。

2、借壳上市的壳市值、借壳资产方盈利均大幅跃升

2016年上半年,在重组上市新政以前,受中概股回归热潮的影响,壳公司被热炒,市值多数超过25亿。

2016年上半年,受壳公司市值上升影响,壳公司的净利润规模较2015年有较大提升。

3、重组上市新政出台,大量并购重组终止

3.1 2016年9月9日,中国证监会发布《上市公司重大资产重组管理办法》。办法发布后证监会加大了对借壳交易的监管力度,大量交易尤其是规避借壳及类借壳重组交易被迫终止。

3.2 重组新政后1个月以内,有43家上市公司终止重组事项,数量达到2015年全年的76.8%。

3.3 中概股回归热潮消退。借壳更加严格,中概股私有化后借壳国内a股难度和不确定性增加,大量国外上市公司终止了回归的念头。

4、100亿以上大规模交易数量增加

2016年上半年首次披露的项目中,交易金额在百亿以上的有19家。超过去年同期的8家,近半年交易金额在100亿以上的项目包括借壳上市、分拆上市、跨境收购、股东资产注入等。与去年相比(欲了解更多信息,请关注微信公众号:广深港法律智库),跨境并购数额和规模都有增大。

股票名称 交易标的 重组类别 交易总价

鼎泰新材 顺丰控股100%股权 借壳上市 433亿元

中房股份 忠旺集团100%股权 分拆上市 417亿元

天海投资 IMI100%股权 跨境收购 395亿元

万达院线 万达影视100%股权 股东资产注入372亿元

青岛海尔 GE家电业务 跨境收购 354亿元

美的集团 库卡集团股份 跨境收购 292亿元

长城电脑 长城信息等股权 股东资产注入229亿元

*st舜船 江苏信托等各项资产 股东资产注入210亿元

*st金瑞 五矿资本等金融资产 股东资产注入185亿元

新海股份 韵达货运100%股权 借壳上市 180亿元

大杨创世 圆通速递100%股权 借壳上市 175亿元

艾派克 Lexmark100%股权 跨境收购 174亿元

艾迪西 申通快递100%股权 借壳上市 169亿元

万里股份 搜房网 分拆上市 162亿元

5、国企通过并购实现混合所有制(股权结构多元化)占比提升

2016年上半年,为股东资产注入资产的项目19件,从公司性质看,地方国企资产注入事件较多,且占比增长较大,中央国企和民营企业资产注入等占比有所下降。

6、跨境并购大幅增长

2016年上半年,受益于宽松的资金面支持(实体经济投资意愿有所回升,海外优质企业估值较低),人民币汇率承压(企业加强海外优质资产配置以抵御风险),跨境并购审批减少(释放了企业海外投资活力)等因素,中国企业跨境并购数量和规模较去年有大幅增长。

7、并购重组审核趋严、审核家数减少

2013年年审核191单,金额合计3143亿元;2014年280单,金额合计4125亿元;2015年342单,金额合计11080亿元。2016年上半年审核127单,有条件通过案例明显增多,审核趋严。

部分数据来源:证监会官网

=====================

利用夹层基金拿下上市公司控股权的方法基于上海证券报覃秘《钭正刚3.4亿撬动焦作万方新旧主豪赌股价存玄机》及定增并购圈《5倍杠杆买壳!首例夹层基金参与上市公司控股权收购战》编辑整理

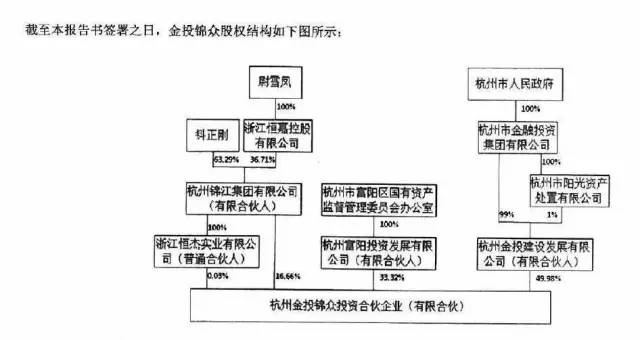

焦作万方近期披露了金投锦众和吉奥高分别对深交所的回复,以及金投锦众披露的详式权益变动报告书。据披露,锦江投资(钭正刚)在今年4月知晓焦作万方控股权将要拍卖之后即有意介入,并于4月18日与杭州市金融投资集团讨论决定共同参与,4月21日成立了金投锦众。5月10日,在焦作万方该笔股权拍卖中止之后,金投锦众又与股权出让方——吉奥高接触了解转让的可能性,并于5月18日基本达成一致,5月19日签署转让协议,5月23日和5月24日,金投锦众分别向法院转让3亿元和15.7亿元执行款。

对照金投锦众披露的交易过程,吉奥高“一女二嫁”的事实也完全浮出水面。吉奥高在回复交易所问询函时披露,公司于2016年5月21日与苏州天澳签订了《股权转让协议》,但苏州天澳未按协议要求履行其应尽义务,未按期支付协议价款,协议已自动失效,不影响公司与金投锦众的股权转让事项。对照来看,在5月19日已与金投锦众签署转让协议之后,5月21日又与苏州天澳签署股权转让协议,吉奥高的真实算盘或许只有其实际控制人刘坤芳才知道。

单从股权关系来看,钭正刚在金投锦众的占比并不高(合计约16.69%),其作为实际控制人的真实性和有效性也引起交易所的关注。

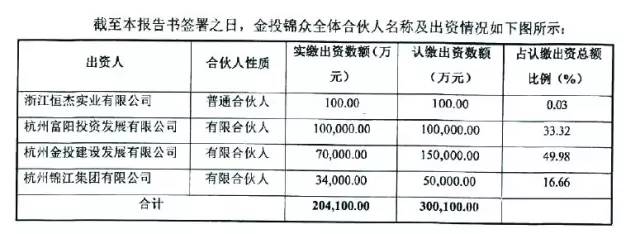

金投锦众在昨日的回复公告中披露,其接盘焦作万方股权的资金存在结构化安排。截至2016年6月29日,合伙企业实缴金额20.41亿元,已支付股权转让款约19亿元,其中浙江恒杰实业作为普通合伙人出资100万元,杭州富阳投资作为优先级有限合伙人出资10亿元,杭州金投建设作为中间级有限合伙人出资7亿元,锦江集团作为劣后级有限合伙人出资3.4亿元。以此观察,钭正刚实际出资3.41亿元,通过合伙企业实现了17亿元的融资,以高杠杆的方式(接近1:5)拿下了焦作万方的控股权。

回复公告还透露,合伙企业中,杭州富阳投资和杭州金投建设均为财务投资人,获取固定的投资收益;浙江恒杰实业为锦江集团全资子公司,为一致行动人,合伙企业的全部风险由锦江集团及其实际控制人钭正刚承担。另据披露,根据《合伙协议》及补充协议,在合伙企业的优先级和中间级合伙人出资满一年后至满三年前,锦江集团将回购优先级和中间级有限合伙人的全部份额。

公司一口气发了好几份公告,核心意思就是股权转让,且完成了深交所的问询函回复,不看不知道,一看吓一跳,夹层基金参与上市公司实控权收购战算是最近也是第一次观察到。20亿现金买下焦作万方15.81%股权,从而晋升为第一大股东,杭州锦江集团买下“壳公司”的目标终于得偿所愿。

也就是在整个收购壳公司出资平台设计里面:

劣后级:钭正刚及其实控的杭州锦江集团、浙江恒杰实业等作为一致行动人。

中间级/夹层资金:杭州金投建设发展有限公司(有限合伙),代表杭州市国资

优先级:杭州富阳投资发展有限公司(有限合伙)代表富阳区国资。

劣后:中间:优先出资比例为1:3:2,且杭州锦江集团对其他交易各方承当无条件、不可撤销的差额补足义务,与此同时,钭正刚对中间级和优先级对上述差额补足义务提供个人连带责任担保。也就是大股东法人和实控人自然人双重兜底和差额补足。

该案例中,还设计了临时“GP”的交易结构:也就是在优先级和中间级都承诺不谋求出资平台控制权的同时,但还强调了为避免极端风险,中间级出资人的关联公司杭州金投资产管理有限公司将作为出资平台的管理人,也就是在劣后对中间优先完全还本付息之前,GP的工作主要有金投资产来完成,还本付息之后,才最终将GP的工作交还给劣后出资人。

总体而言,尽管从公开信息看不到银行系资金的参与,且均为地方国资系资金,但从这个案例出资交易结构设计来看,相关参与机构对于夹层结构的搭建还是非常娴熟的。

借助高杠杆的操作,钭正刚拿下焦作万方的控股权,不过其高昂的成本或许会给锦江投资带来短期的财务压力。以此前披露的转让协议计算,其第一批股权(1.9亿股)转让的价格为10.78元/股,而焦作万方复牌前的股价仅为5.94元/股,昨日收盘价也才7.58元/股,即在转让手续履行完毕后,钭正刚将面临巨大的浮亏。

这或许也是双方认可以股价为基础进行豪赌的原因。据披露,在合计20.5亿元的转让款支付中,19.5亿元需立即支付(其中18.7亿元已支付),另有1亿元将参考焦作万方未来的股价表现,即在办理完股权变更登记且焦作万方股票复牌后60天内,若其股价连续5个交易日的成交均价高于11元每股,金投锦众需向焦作万方支付此1亿元转让款,若股价未能满足该条件,则此1亿元转让款不再支付。

回到上市公司的经营和发展,金投锦众表示,不排除在未来12个月内对上市公司主营业务进行重大调整的计划,由于部分业务涉及同业竞争,金投锦众及钭正刚承诺,在相关企业规范运作、符合资产注入上市公司条件的前提下,在金投锦众本次股权收购完成后的三年内,将存在经营上竞争的业务以符合上市公司股东利益的方式纳入上市公司,或者将存在经营上竞争的业务转让给无关联关系的第三方。

另据披露,截至6月30日,吉奥高所持公司全部股份已解除冻结,这也为后续的股权转让登记扫清了障碍。

上市公司+PE产业并购基金模式深度集锦

近两年,多数PE私募管理人,都在积极推进或已经落地与上市公司、政府产业引导基金成立产业并购基金。然而,多数PE私募机构尚未充分掌握与政府产业引导基金、上市公司的合作谈判、交易结构设计、资源整合方案等多元化模式。

2016年1-3月,共有超过80家上市公司参与发起设立产业并购基金,其中30家基金规模超10亿元,基金总规模超过400亿元。早在2014年,共有超过86家上市公司参与发起设立产业并购基金,全年基金总规模超过700亿元人民币;

近两年,多数PE私募管理人,都在积极推进或已经落地与上市公司、政府产业引导基金成立产业并购基金。与以往的私募基金单纯参与定增获取被动Alpha或者单方面募集资金发起并购基金辅助上市公司收购企业标的获取并购套利收益不同的是,私募通过参与发起设立产业并购基金,实现了定增基金的主动Alpha、解决并购基金募集资金难问题而专注专心从事行业研究、标的筛选工作、投后管理。

对于私募管理人,有两个动机:一是锁定了上市公司,提高了股权投资退出的安全性;二是对于股权投资或并购投资降低了募资难度。对于上市公司,有四方面意义:一是消除并购前期风险;二是杠杆提高资金使用效率;三是相比通常的定增再融资进行收购提高了并购效率;四是充分利用PE私募机构的资源、渠道、品牌优势。

综上,PE私募机构与上市公司联合发起设立的产业并购基金,在数量和规模上实现了快速成长。

然而,多数PE私募机构尚未充分掌握与政府产业引导基金、上市公司的合作谈判、交易结构设计、资源整合方案等多元化模式。

一、设立产业并购基金的利弊

(1)发起设立产业并购基金的政策

2014年10月新修订的《上市公司重大资产重组管理办法》&《上市公司收购管理办法》:

不涉及借壳上市或发行股份购买资产的并购重组将取消行政审批;鼓励依法设立的并购基金、产业投资基金等投资机构参与上市公司并购重组。

市场:

2014年,共有超过86家上市公司参与发起设立产业并购基金,基金总规模超过700亿元人民币;2016年1-3月,共有超过80家上市公司参与发起设立产业并购基金,其中30家基金规模超10亿元,基金总规模超过400亿元。

(2)上市公司参与发起设立产业并购基金的利

消除并购前期风险:

可通过并购基金提前了解目标企业,储备与培育战略业务。降低并购前期风险,形成上市公司与项目之间的“储备池”和“缓冲带“,促进上市公司战略转型,减少未来并购信息不对称风险。另外,可借助PE对项目判断的经验和能力,优势互补,与PE一起,对拟投资项目的筛选、立项、组织实施及对已投项目监督、共同管理,可提高并购项目的成功率。

杠杆收购,不占用过多资金:

参与设立并购基金进行收购属于杠杆收购,只需付出部分出资,且根据项目进度逐期支付,剩余资金由外部募集,即可锁定并购标的,不占用上市企业过多的营运资金。

提高并购效率:

如上市公司独立做并购,通常的资金来源包括再融资、定向增发等,耗时需要一年左右,有时会错过一些并购机会;收购后需要较长的时间整合才能消化并购的负面效应。而PE发起的并购基金能很快提供较高的资金杠杆,以并购基金形式收购,用三年左右可整合、消化并购标的,再将其装入上市公司,比上市公司“单干”更有效率。

提高公司实力,提升公司估值:

通过利用PE的资源优势及其各种专业金融工具放大公司的投资能力,推动上市公司收购或参股符合公司实现战略发展的具有资源、渠道、品牌等优势的相关项目,以产业整合与并购重组等方式,壮大公司的实力。由于并购风险可控,预期明确,通常在二级市场上,股价会有较大的上涨,较大幅度提升公司估值。

(3)PE私募机构参与设立产业并购基金的利

提高投资退出的安全性:

这种模式在投资之初就锁定了特定上市公司作为退出渠道,从而提高了PE投资的安全边界。另外,有上市公司作为基石投资人,有助于提高对项目质量的的判断;上市公司通常会介入甚至主导投后管理,有助于提升项目公司的管理水平;此外,上市公司强大的采购、销售渠道等资源有助于项目公司做大做强,迅速提升业绩。

降低募资难度:

国内的投资环境决定了LP群体的“短、平、快”的投资需求,而“PE+上市公司”的并购基金完全符合“短、平、快”的投资需求:通常是有了明确的投资标的,才向其他LP募资,投资周期短;模式设计中由上市公司大股东做出某种还本付息承诺或在由上市公司大股东优先承担一定范围内的亏损,投资相对平稳;通常3年就可以由上市公司收购而退出,投资回收快。

“PE+上市公司”的投资流程及投资回报相对于传统的PE、VC模式,更符合国内众多私人资本的需求,对于GP合伙人而言,无疑将降低募资难度。

(4)杠杆风险、内幕交易风险、监管风险、流动性风险

上市公司需对优先级资金本金及收益进行担保或兜底。结构化基金收益要优先分配优先级资金及收益,极端情况下(基金全部亏损),需要上市公司或其大股东对优先级资金本金及收益兜底。

内幕交易及监管风险。上市公司实质主导并购基金,涉及较多内部知情人,有可能造成内幕交易及相关处罚。

投资效益不达标或基金亏损。产业投资周期长、流动性较低,投资回收期较长,且投资并购过程中将受宏观经济、行业周期、投资标的公司经营管理、并购整合等多种因素影响,将可能面临投资效益不达预期或基金亏损的风险。

二、“公司制”产业并购基金PE私募管理人与上市公司成立并购基金管理公司作GP,上市公司做LP。

PE私募机构与上市公司直接成立并购基金管理公司,也被投行圈俗称为“专属FA”模式,上市公司在产业领域的投资、并购多数直接委托该私募机构去尽调、筛选、投管。该模式下的产业并购基金,对PE私募机构在该领域的投资经验、行业资源实力、投后管理能力要求比较高。

此模式产业并购基金,是以公司制设立的,之所以PE私募占股51%达到控股比例,是因为在投资决策和对外投资过程中,由PE私募机构作为法人代表,产业并购基金管理公司仅仅是上市公司的参股公司。此外,在后续具体进行投资的合伙企业(具体项目的投资基金)中,由产业并购基金管理公司作为GP,上市公司直接出资做LP。PE私募机构不以赚取短期的管理费和业绩报酬为核心,而是通过产业并购基金管理公司与上市公司长期战略成长协同。

三、“合伙企业制”产业并购基金PE私募管理人作管理人并募集LP,上市公司跟投做LP。

PE私募机构作为GP设立合伙企业,并募集LP资金作为上市公司产业战略布局的投资资金来源,同时,PE私募机构联合上市公司设立投资合伙企业(有限合伙),即产业并购基金主体,上市公司作为LP2跟投。

产业并购基金投资各类股权标的或项目公司标的,并签署业绩对赌承诺,但上市公司并不立即进行收购,一年后,标的企业完成业绩承诺,上市公司通过支付股票或支付现金或支付现金+股票,对投资标的进行收购。该产业并购基金或直接获得溢价现金实现退出,或者持有上市公司股票至未来上市公司用于支付的定增股票限售解除后进行变现退出。

四、“契约式”产业并购基金PE作私募管理人做投资顾问,作为产业并购基金的管理人

PE私募机构寻找商业银行优先级资金和劣后投资人资金,上市公司或大股东跟投劣后级资金,所有优先级委托人和劣后级委托人通过认购资管计划或信托计划优先级/劣后级份额,构成产业并购基金的所有资金来源。其中,PE私募机构作为该资管计划或信托计划的投资顾问,收取投资顾问费。

此模式下,资管计划或信托计划募集的资金通过认购该PE私募机构作为管理人的契约式基金的份额,即产业并购基金的份额,进而进行相关标的的投资。

五、“合资公司制”产业并购基金

PE私募管理人联合多家上市公司成立合资公司,作为系列产业基金的GP,上市公司出资作劣后级LP,省级分行出资作优先级LP

PE私募机构联合多家上市公司(注意:非同业竞争关系的上市公司),以及升级分行,发起设立产业并购基金管理公司。尽管此模式与第一种模式的“公司制”产业并购基金相同,但该模式集合了多家上市公司,而非仅为一家上市公司服务。省级分行直投的加入,是为了后续开展定增投资、并购投资的优先级资金锁定渠道和降低成本。而多家上市公司的加入,也使得该产业并购基金管理公司的行业投资视野和资本运作平台实力更加宽广和雄厚。显而易见,此模式对PE私募机构的募投管退的实力要求也极为高。

此模式下,产业并购基金管理公司通常作为GP管理各个投资具体标的或项目的合伙企业基金。与之前的产业并购基金模式相同,投资期届满一年后,和自身产业相关的上市公司可以启动并购操作,对已投行业标的进行收购。

六、“深度绑定”产业并购基金

PE管理人与上市公司战略合作,成立合资公司,联合其他机构发起产业基金,一年后上市公司定向增发发行股票收购标的资产包。

来源:HNWI金融咨询

微信扫描二维码,关注公众号。