通过PPP模式使用私营资本建设基础设施已经成为发达国家和发展中国家广泛采用的方法。在我国,PPP模式主要运用于水务、燃气、收费道路、垃圾处理等基础设施建设领域。PPP项目是一个复杂的系统,运作程序十分繁杂。

一、PPP发展现状分析

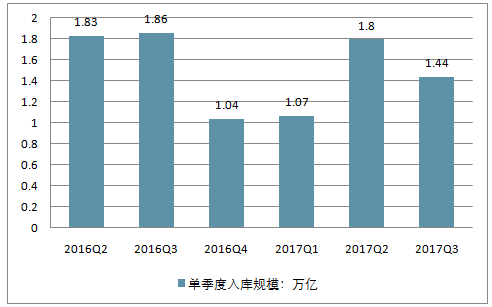

1、截止2017Q3,累计入库PPP项目17.8万亿,落地4.1万亿,入库节奏有所放缓但仍维持较高规模,落地大幅加速且预计四季度将延续。

1)2017Q3单季度,①新增入库项目总投资1.44万亿,环比-19.6%,同比-22.6%;②新增落地项目总投资0.8万亿,环比+100%,同比+60%;2)截止2017Q3,①入库PPP项目落地率35.2%,环比+1.1pct,显示PPP项目落地显著加速,因50/87号文后政府更依赖PPP模式;②识别/准备/采购/执行阶段7.7/2.9/3.1/4.1万亿,环比+0.15/-0.70/3.60/+1.18/+0.80万亿。

季度入库PPP项目规模保持较高规模

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国PPP项目行业竞争现状及投资前景分析报告》

季度入库PPP项目落地规模超预期

资料来源:公开资料整理

2、截止2017Q3,PPP示范项目落地率82.1%呈加速趋势。

1)入库PPP示范项目共697个,总投资1.8万亿,已签约落地项目572个,投资额1.47万亿,落地率82.1%,较上季度末大幅提升11.1pct,其中前两批示范项目100%落地,第三批示范项目落地率75.6%(较上季度末+15pct);2)2017Q3单季度示范项目新增落地77个,总投资2351亿。

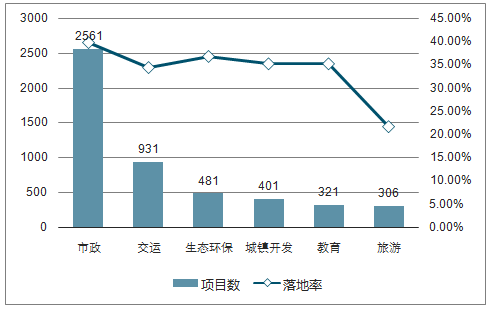

管理库PPP项目中市政板块落地率最高

资料来源:公开资料整理

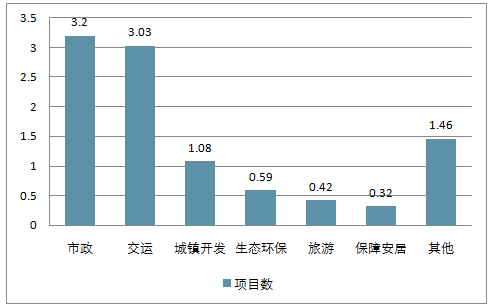

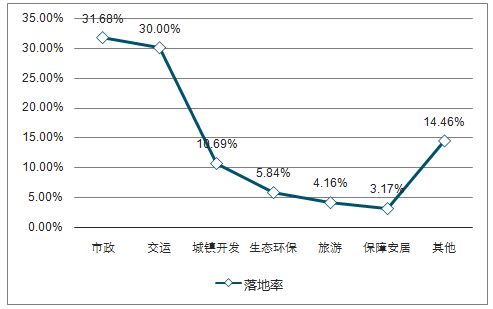

3、从行业分布看,市政/生态环保等领域入库/落地PPP项目均居前列。

1)从入管理库规模看,市政/生态环保位居第一/四,分别为3.20/0.59万亿,合计占比37.43%;2)从落地率看,市政/生态环保位居第三/四,分别为39.8%(2561个项目)/36.8%(481个项目);3)从二级子行业看:①市政领域中,污水处理/市政道路/垃圾处理落地项目数居前三,分别为243/234/88个,合计占比55.4%;②生态环保领域中,综合治理类项目落地149个/投资额2222亿元,分别占比84.2%/90.0%。

管理库PPP项目项目数走势

资料来源:公开资料整理

管理库PPP项目落地率走势

资料来源:公开资料整理

二、PPP发展趋势

1、总量快速增长,2018年落地或超3万亿

2017年新增落地规模或超2.5万亿,2018年新增落地规模或超3万亿。1)2017年Q1~Q3财政部PPP项目库新增4.3万亿,因项目入库合规性要求提升,假设2017年Q4新增入库PPP规模与去年1.04万亿持平,则2017年累计新增入库5.34万亿,2018年预计将持平;2)2017年Q1~Q3财政部PPP项目库落地1.9万亿,受益于财政部87号文收缩政府购买服务范围、提升PPP模式运用程度,预计2017年Q4落地规模将高于去年同期0.6万亿,则2017年全年PPP落地规模将超2.5万亿,预计2018年落地规模将超3万亿。

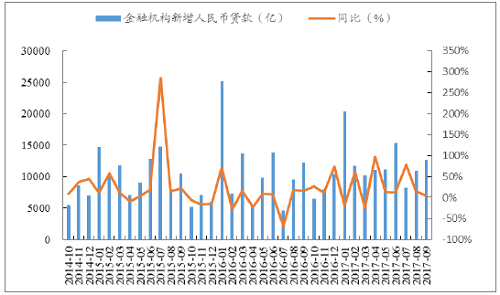

2、利率短期压制估值,货币政策趋稳引导估值回归基本面

近期PPP板块调整幅度较大,可能主要是利率上行预期致:1)金融机构新增人民币贷款9月份同比下滑,预计10月份依然维持弱势;2)自10月份来国内债券收益率持续走高彰显市场资金面的紧张情绪;3)美联储11月会议对美国经济看法更趋积极进一步提升12月份美元加息概率。自年中以来央行就基本确立了稳健的货币政策态度,政策力求调控资金面不紧不松的局面,同时人民币汇率保持稳健偏强、应对美元加息的腾挪空间较大,资金面预期将逐步向稳健中性修正,助推板块估值逐步向超强基本面回归。

月份债券利率明显上行显示资金面偏

资料来源:公开资料整理

金融机构新增人民币贷款9月同比下滑

资料来源:公开资料整理

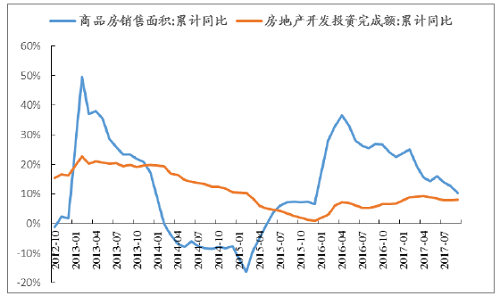

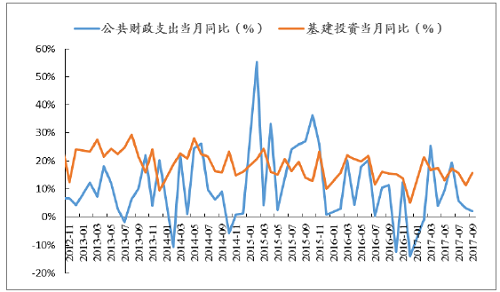

3、地产投资或下行叠加基建预期上行,PPP逻辑将强化

地产销售下滑或向投资端传导。今年以来,地产投资展现出了极强的韧性,投资增速明显高于市场预期,给政府财政政策收缩腾挪了充裕空间。但是,随着政策严控地产成效逐步显现,地产销售端增速开始下行,尤其是9月份地产销售面积当月同比负增长1.5%且后续仍可能继续走低。按照6个月左右的传导周期估算,明年二季度开始地产投资可能将持续下行,PPP逻辑偏好将提升。

基建投资9月底部回升有望持续,明年上半年财政支出支撑充足。基建与地产投资的跷跷板效应明显,随着二三季度地产投资超预期走高,基建投资则明显走低。考虑到已到年末,而地产调控仍严格、地产销售端下滑将向投资端传导,基建投资底部回升预计将持续。此外,财政支出年三季度明显收缩下滑,为明年上半年财政支出扩张提供了腾挪余地,能够有效支撑明年上半年基建投资持续回升。

地产销售持续下滑或逐步向投资端

资料来源:公开资料整理

基建投资增速从9月份开始底部回升

资料来源:公开资料整理

4、政策面强化与整顿并举,项目更合规且地方国企/民企份额提升

第三届PPP融资论坛上,财政部负责人讲话在强调监管及合规层面并无新内容,包括政策法规、严守红线、严控风险、公开透明、绩效管理等,同时也强调继续鼓励和支持PPP,包括强化奖励补助、支持参与一带一路、优化管理等等。随着PPP入库及落地规模的持续扩大,持续规范化将成为常态,政策支持PPP模式稳步推进的基调也不会改变。

目前,央企是PPP市场的绝对主导者。在金融去杠杆背景下国资委逐步强化对央企参与PPP项目的总量进行管控,防范央企过度参与PPP项目、控制央企资产负债率,未来民企参与PPP市场份额有望持续提升。

民企参与PPP项目的市场份额有望逐步提升

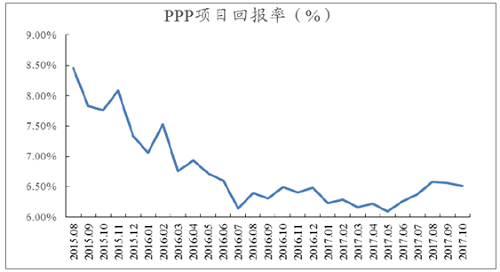

5、市场面竞争格局优化,项目回报率逐步回升

自2014年PPP正式推出以来,PPP项目回报率经历了从前期市场参与度低—市场竞争少—回报率偏高,到目前市场参与度高—市场竞争激烈—回报率偏低。随着市场参与主体在手订单普遍饱满、更加追求订单质量和回报率而非一味追求订单规模,以及PPP市场的绝对主导者央企参与PPP项目总量逐步被管控,PPP市场竞争将放缓、回报率将逐步回升到正常水平。

PPP项目回报率有望逐步回升

资料来源:公开资料整理

6、2018年是落地之年,融资及管控力强的公司最受益

自2016年以来,PPP模式快速在全国铺展开来。PPP入库规模、落地规模均持续快速增长。受益于此,板块内企业尤其是龙头公司订单普遍高增,在2016~2017年积累了规模庞大的订单。一方面部分区域存在过度竞争导致项目回报率过低的情况,PPP板块内企业转而寻求回报率更高的项目;另一方面,在积累了庞大订单之后企业的着力点转向消化这些存量订单,而不再是追求订单的过快增长。(原标题:2018年中国PPP发展现状及发展趋势分析)

微信扫描二维码,关注公众号。